Мировая практика венчурного финансирования и применение ее в России

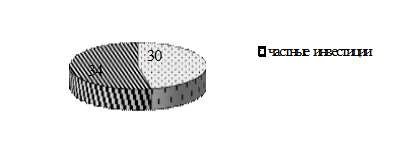

Для российского рынка характерна очень высокая доля государственного участия - ни в одной из западных стран доля государственного капитала в венчурных инвестициях не достигает российского уровня. Суммарный объем венчурных инвестиций в 2011г. составляет 64 млрд. руб. (рисунок 15).

Рисунок 15 - Рынок венчурных инвестиций России в 2011г., млрд. руб.

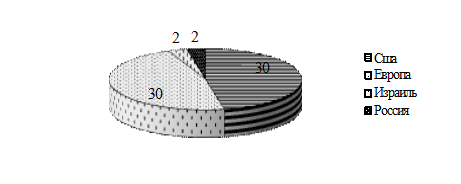

Примечательно, что хотя объем рынка России значительно уступает среднеевропейскому или американскому, средний размер разовых инвестиций вполне соответствует мировым тенденциям (рисунок 16).

Рисунок 16 - Объем мировых рынков венчурных инвестиций за 2011г., млрд. долл. США

Анализ зарубежного опыта позволяет сделать вывод о том, что для российской современной практики наиболее предпочтительны венчурные фонды с небольшими и средними активами.

В США большое число фондов венчурного капитала насчитывают 10 и менее млн. долл. США. У этого явления есть плюсы и минусы. Чем крупнее фонд, тем он обладает большими финансовыми возможностями, а также способностью привлекать профессиональные консалтинговые фирмы для предварительного исследования получателя венчурного капитала. Поэтому создают мегафонды. Они концентрируют в себе от 2 до 4,5 и более млрд. долл. США венчурного капитала. Но чем крупнее фонд, тем он менее готов рисковать, а также у него слабее связь с предпринимательским ресурсом. Поэтому для российской региональной практики можно рекомендовать фонды размером 5-10 млн. долл. США (150-300 млн. руб.), которые, на наш взгляд, в современных российских условиях наиболее устойчивы, и для них есть необходимые финансовые источники.

Таким образом, как показывает мировая практика, в настоящее время венчурный капитал является основой венчурного финансового потенциала. Это обусловлено как достаточно высокой избирательностью венчурного капитала в поисках наиболее перспективных инвестиций, так и возможностью получения повышенной нормы прибыли в случае успеха. С другой стороны, венчурный бизнес объединяет усилия инициативных владельцев свободного капитала с высоким профессионализмом предпринимателей и энтузиазмом новаторов и изобретателей. Этот сплав интересов и потенциальных возможностей позволяет отбирать многие перспективные идеи и изобретения, доводить их до уровня инноваций и затем успешно извлечь из них высокую прибыль. При этом венчурная индустрия в России только формируется и еще явно недооценена потенциальными потребителями кредитных ресурсов.

Изучение мирового опыта финансирования инноваций и на его основе предложение мер по становлению и развитию венчурного бизнеса в России являются своевременной задачей.