Мировая практика венчурного финансирования и применение ее в России

Созданные Российской венчурной компанией два фонда в зарубежной юрисдикции Russian Venture Capital I LP и Russian Venture Capital II LP общим объемом 600 млн. руб. уже пополнили портфель ОАО «РВК».

В целях развития инвестиционной активности по приоритетным направлениям, а также развития инфраструктуры технологического бизнеса в России, в 2011г. разработаны концепции и в ближайшие месяцы будут запущены кластерные фонды:

— Фонд информационно-телекоммуникационных технологий, встроенных интеллектуальных систем, мехатроники и робототехники РВК («Смартфонд РВК»);

— Фонд прикладных ядерных технологий РВК («Атомфонд РВК»).

В 2010г. ОАО «РВК» было подключено к системе из 22-х региональных венчурных фондов инвестиций в малые предприятия в научно-технической сфере, созданных в 2006-2010гг. В настоящее время общая капитализация этих венчурных фондов превышает 9,2 млрд. руб., портфель фондов - 72 компании, общий объем одобренных инвестиций приближается к 4 млрд. руб. За последние два года рост объема инвестиций составил 27%, а рост количества портфельных компаний составил 50%.

Общее количество фондов, сформированных ОАО «РВК», достигло двенадцати (включая 2 фонда в зарубежной юрисдикции), их размер - около 26 млрд. руб. Доля ОАО «РВК» - более 16 млрд. руб

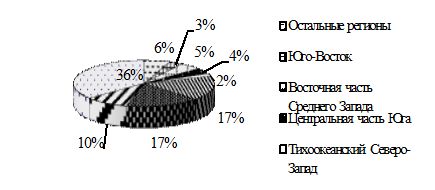

Рассмотрим структуру рынка венчурных вложений США и России. Региональное распределение венчурных инвестиций в США остается стабильным - традиционный лидер инвестиционной активности - Северная Калифорния; она привлекла чуть больше трети общего числа сделок и почти треть общего потока инвестиций. Высокую активность показал также Среднеатлантический регион, на который пришлось 17% общего объема инвестиций и 18% всех сделок за второй квартал 2011г. Значительную активность демонстрируют также Новая Англия и Южная Калифорния - еще два региона, пользующиеся особым вниманием инвесторов. Стоит отметить, что инвестиционная активность в Новой Англии во втором квартале года практически удвоилась по сравнению с первым кварталом. Такой резкий рост не наблюдался в других регионах, где поток инвестиций сохранился на уровне первого квартала и не продемонстрировал значительных колебаний (рисунок 13).

Рисунок 13 - Структура венчурных инвестиций по регионам США в 2011г., %

Российский рынок венчурных инвестиций, относительно скромный по объему в сравнении с американским и европейским, определяется несколькими крупными сделками в год. Мелкодисперсное распределение инвестиций, обеспечивающих стабильную картину на рынке, пока не является особенностью российской венчурной отрасли. Именно этим объясняется постоянное изменение структуры инвестиций, в том числе и по регионам страны.

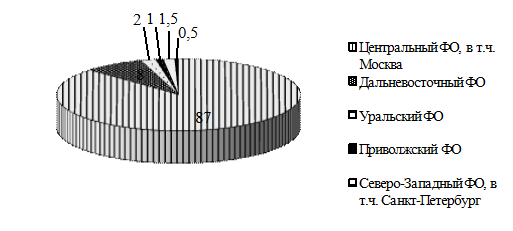

Среди тенденций последних лет в первую очередь стоит отметить постоянный рост доли венчурного рынка, приходящейся на Центральный Федеральный Округ - по оценкам Российской Ассоциации Венчурного Инвестирования, до 87% всех вложений относятся к этому региону. Если в 2003г. ключевая роль в формировании потока венчурных инвестиций отводилась Северо-Западному региону (а именно, Санкт-Петербургу), то в течение последних 4-5 лет Центральный регион постоянно лидировал в национальном распределении инвестиций (рисунок 14). Это связано с федеральными проектами, способствовавшими превращению Москвы и Московской области в стратегический центр российской венчурной отрасли. Значительную роль в процессе сыграл Фонд «Сколково».

Рисунок 14 - Структура венчурных инвестиций по регионам Российской Федерации в 2010г., %

Последние несколько лет характеризовались постоянным ростом доли Центрального региона в территориальном распределении венчурных инвестиций, снижением роли Северо-Западного Федерального округа и нестабильным распределением небольших долей инвестиций между остальными регионами.

Российский рынок венчурного капитала, несомненно, находится на стадии развития, прохождение которой осложняется глобальным экономическим кризисом, негативно повлиявшим на инвестиционную активность во всем мире.